税金控除の手続きガイド

ふるさと納税で寄付をしたら、忘れずに税金控除を受けるための申請を行いましょう。そのための2つの方法、「ワンストップ特例制度」と「確定申告」の特徴や違いについて解説します。

税金控除の申請には2つの方法があります

税金の控除を受けるためには、控除申請をする必要があります。

その申請方法には、「ワンストップ特例制度」と「確定申告」の2種類があります。

どちらを選べばよいか分からない方は、以下の表を参考に、それぞれの申請方法の特徴を把握し、ご自身に合った方法を選んでください。

| ワンストップ特例制度 | 確定申告 | |

|---|---|---|

| 対象の方 | ・1年間の寄付先が5自治体以下 ・ほかに確定申告の必要がない |

・1年間に寄付したい自治体数は決めていない、または6自治体以上(5自治体以下でも確定申告を行うことは可能) ・ふるさと納税以外に確定申告をする必要がある |

| メリット | ・確定申告の手続きをしなくても控除が受けられる オンライン申請OK! ワンストップ申請オンラインサービスを導入している自治体の場合は、オンラインでの申請が可能です。 |

・寄付自治体数に制限がない ・申告締め切りが翌年3月のため、年末に寄付をした場合でも準備期間に余裕がある ・複数の自治体へ寄付をしていても、控除の手続きを1回で済ませられる オンライン申請OK! 特定事業者(楽天ふるさと納税など)が発行する「寄附金控除に関する証明書」を利用すれば、確定申告がオンラインで完結できます。 ・寄付の証明書がひとつで済む ・マイページから電子発行手続きができるので準備がスムーズ ・電子化対応によりe-Taxで送信可能(書類が不要) ・収入が給与1か所のみ ・給与は年末調整済み ・申告するのはふるさと納税のみ 確定申告はどなたでも利用可能であり、手続きが1回で済ませられることが大きなメリットです。 |

| デメリット | ・申請書や各種書類を寄付先の各自治体へ送付する必要がある ・年の途中で引越しをした場合、翌年の1月10日までに、変更届出書を寄付先の各自治体へ提出する必要がある ※ワンストップ申請オンラインサービスを導入している自治体の場合は、オンラインでの申請や変更届の提出が可能なので、書類提出や郵送の手間はかかりません。 |

・確定申告の書類を作成し、税務署へ提出する必要がある ・条件によっては手続きが複雑な場合もある |

| 手続き締切 | 翌年1月10日 ・[郵送の場合]寄付をした翌年の1月10日必着で、申請書と必要書類を提出 ・[オンラインの場合]寄付をした翌年の1月10日までに申請 |

翌年3月15日頃 ・寄付をした翌年の確定申告期間に郵送、持参またはe-Tax(電子申告)で提出 ・通常の確定申告期間は例年2月半ば~3月半ばに設定されていますが、正式な申告期間は国税庁サイトにてご確認ください。 |

| 提出先 | 寄付先の各自治体 | 管轄の税務署 |

| 控除対象 | 翌年度の住民税から控除 (住民税の減額) |

所得税分 住民税分 |

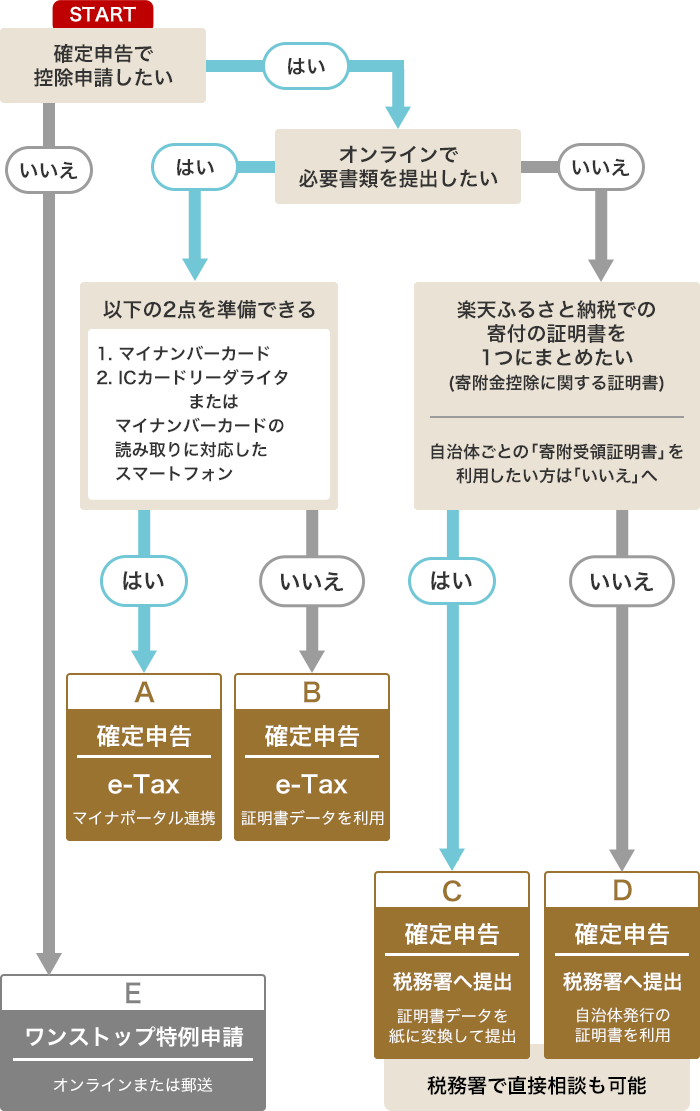

控除申請方法フローチャート

ご自身に合った控除申請方法を知りたい方は、こちらのフローチャートをご活用ください。

チャート下「準備と申告手続きについて」にて、ケースごとの詳細をご案内しておりますので、合わせてご参照ください。

- ※上記のフローチャートでは、寄付者様の状況に応じて推奨の申告方法を一例として挙げています。他の方法にてご申告いただくことも可能です。

- ※申告方法の選び方がわからない方は、「確定申告とワンストップ特例制度、どちらを選べば良い?」をご参考にしてください。

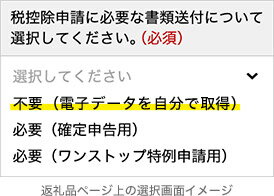

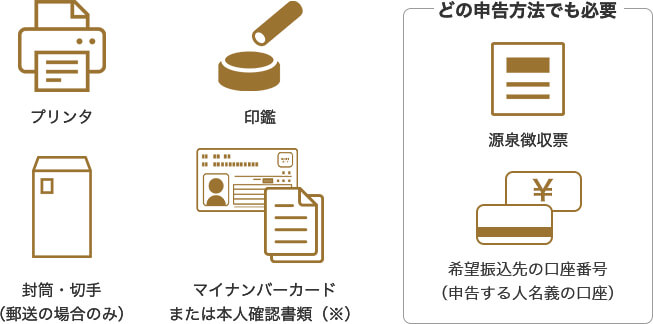

準備と申告手続きについて

確定申告

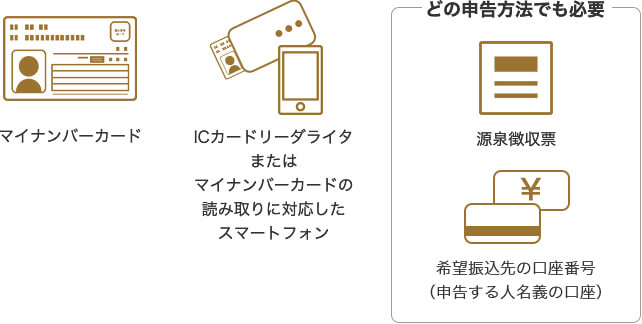

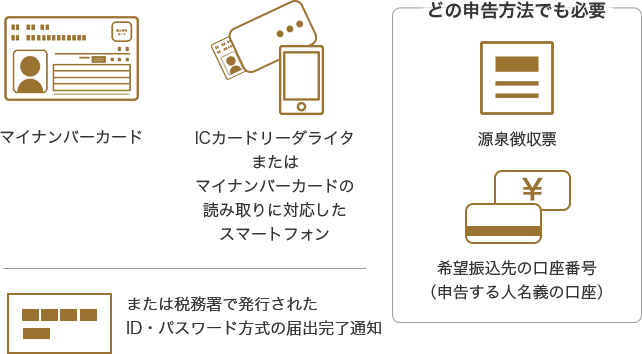

マイナポータル連携をしてe-Taxで申告

確定申告

証明書データをダウンロードしてe-Taxで申告

確定申告

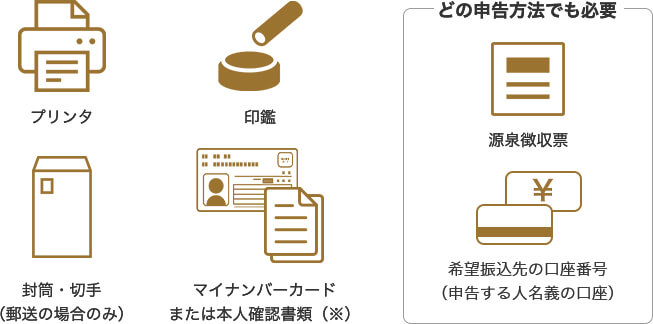

申告書等を印刷して税務署へ提出

確定申告

自治体発行の証明書を利用して税務署へ提出

ワンストップ特例申請

オンラインまたは郵送にて翌年1月10日までに申請

確定申告とワンストップ特例制度、どちらを選べば良い?

どちらを選べば良いか分からない方は、以下の内容を参考にご自身に合った方法をお選びください。

どなたでも利用可能!手続きがまとめて1回で済ませられることが大きなメリットです。

こんなあなたに適しています

- ふるさと納税で寄付したい自治体が6自治体以上

- ふるさと納税以外にも確定申告をする必要がある

- オンラインで手続きを完結させたい

オンライン申請(サービス導入自治体に限る)、または寄付ごとに専用の書類(ワンストップ特例申請書)に記入して必要書類とまとめて自治体に郵送するだけのかんたん手続きです。

こんなあなたに適しています

- ふるさと納税で寄付したい自治体が5自治体以下

- ほかに確定申告をする必要がない

ワンストップ特例申請後に、確定申告へ切り替えることも可能です。

寄付先が5自治体を超えた場合や、途中でほかに確定申告をする必要が生じた際などは、確定申告を行いましょう。ただしその場合は、確定申告が自動的に優先され、ワンストップ特例申請分は無効になるため、改めてすべての寄付分に対して確定申告を行ってください。